洞察提升小程序标签管理,实现高效的金融行业数字化转型

579

2023-08-25

Superapp(“超级App”)最近甚嚣尘上。

在本周正在举行的香港科技周2022(2022年10月31日-11月4日),第一天即专门组织了一个围绕 superapp 的圆桌论坛,很可能是这个概念出现以来,首次在金融行业的严肃讨论。本文分享此次论坛中相关内容,并给不熟悉这类技术的朋友梳理一下,怎么国内市场“司空见惯”的超级App,成了Gartner的2023年十大战略技术趋势预测中的一种。

国内互联网上的超级App现象,并非没有引起国际关注,但是直到今年才成为热点。这可能还得一定程度上归功于马斯克。

马斯克不吝啬于对中国某些现象级超级社交平台的溢美之词,收购Twitter之前,就屡屡提出过要打造一个类似的“X App”,或者叫“Everything App”,让衣食住行、资讯新闻、消费娱乐都可以一站式向用户提供,通过建立庞大、繁荣的数字生态,让消费者获得良好的服务体验以及巨大的便利。

成功收购Twitter后,这一宏伟计划变得更加可行。马斯克曾经说过,收购Twitter的原因之一,就是能改造它,为实现“X App”开辟道路。

诚恳的讲,海外互联网上的内容交互体验是比较差的,这也是马斯克本人所曾经抱怨过的点之一。资讯内容都是网页,其中穿插着各种广告浮窗、弹窗,在移动互联网上体验尤其糟糕,令人不胜其烦。即使是使用新闻聚合类的应用,它们实际上也不过是把网页内容扒过来,根据用户偏好过滤过滤,通过一些界面去组合一下,形成几个“豆腐块”展现给用户,当点开的时候,依然充斥各种令人出戏的不相干广告。有时让人怀疑是在90年代Web 1.0时代的世界。

移动互联网时代开始盛行的智能手机App,虽然说人机交互体验优于网页,更加适合在掌中那弹丸之地用拇指操作,但从开放的角度看,App是对开放互联网的一种反动,一个个App都是黑盒子、信息孤岛,彼此连接不便,难以产生网络效应,在以连接为核心的数字化时代,它甚至未必是最佳的数字化内容形态。

超级App的应运而生,我们看起来是非常自然的。互联网大平台们,一方面需要保持一定程度的开放性性以实现互联互通,另一方面也需要集中可控的管理与运营。可以说,这依然是一个“中央集权”与“分布式经营”的平衡、折衷。

作为App,它显然没有无边无界的“浏览器+网页”那么开放,但是它也不是普通App那么封闭,它是一个半开放的数字生态 - 谁都可以“入驻”平台,但所提供的内容与服务,显然是受到平台监管。

超级App在数字化时代特别有价值,因为它重新定义企业间的数字边界。

Gartner在2022年的十大战略技术趋势中提到了“组装式应用”,但在其2023年趋势报告中,“组装”字眼不再见踪影,似乎是被“超级应用”替换掉了。根据Gartner所定义,“超级应用是一个集应用、平台和生态系统功能于一身的应用程序。它不仅有自己的一套功能,而且还为第三方提供了一个开发和发布他们自己的微应用的平台”。Gartner预测,到2027年,全球50%以上的人口将成为多个超级应用的日活跃用户。

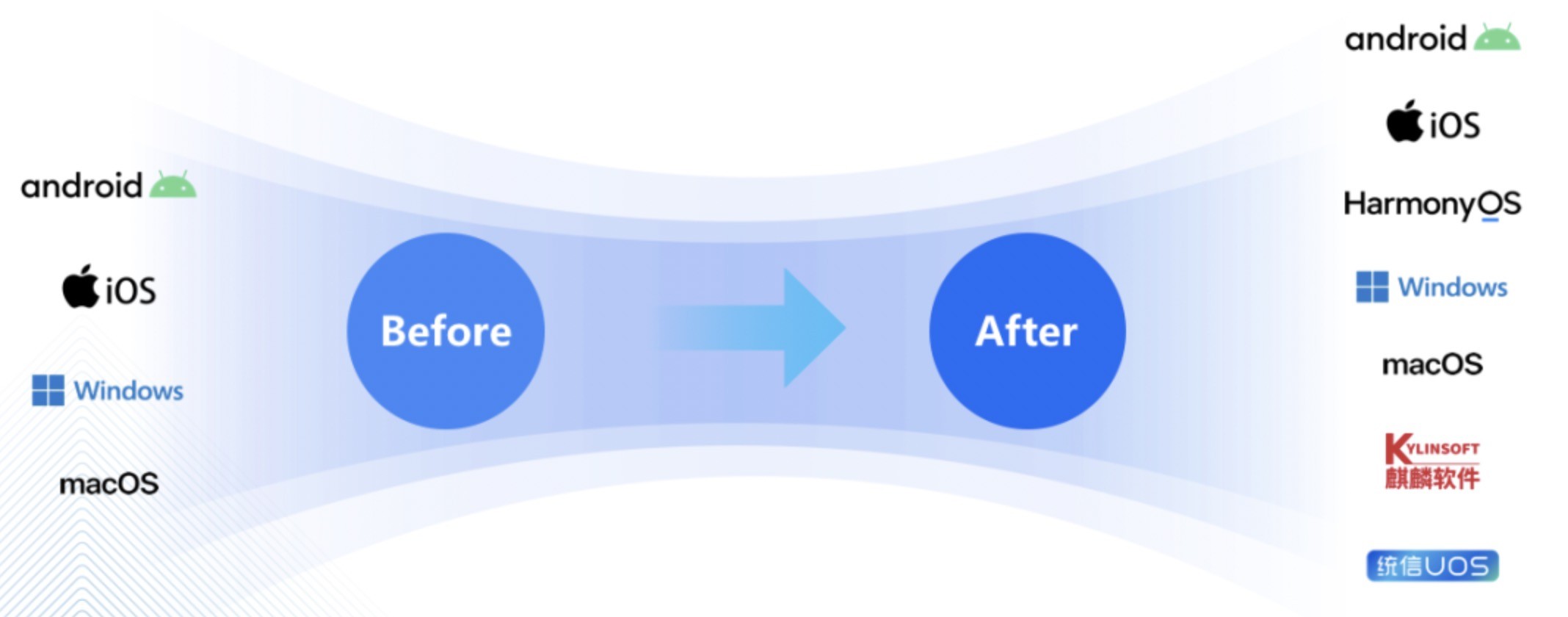

作为自2019年即开始投入相关技术研发的团队,我们的认知与上图有一定的相似性。但也有我们从实践中形成的独立看法。

超级App自然是含有无上限的、海量的内容,这些内容的载体是什么呢?是某种格式的轻量的技术形态(Gartner文中称为miniapp),虽然潜在能达成这个效果的技术载体会有一些不同的可选项,例如某大企业可以自我发明一种规范、格式,但是自我发明的、非标准的东西,都是没有生命力的,尤其在考虑到这些内容的提供者是第三方、外部的合作伙伴,这就涉及到他们的开发成本与支持意愿。

我们看好的miniapp“格式”,是小程序 - 一种早已为国人所熟悉、正在被国际技术标准组织W3C进行标准化的技术形态。它的好处是,已经被互联网大平台所验证、存量内容丰富、开发人才沉淀多。

一个App要做到“超级”,只有采用标准化的、开放的技术,才有可能吸引海量的内容伙伴。国内互联网大平台上动辄几百万个小程序,这种规模效应,不仅仅是挑战平台运营能力,技术的规范化、标准化和开放,是必要条件。

miniapps,或者说小程序,我们可以理解成一种数字化的内容资产,它里面含有某个企业向公众提供服务所涉及的代码、数据、文本和多媒体内容,只不过和传统的静态的内容相比,它是可交互的、动态的、具备应用软件形态的。

在内容的供给侧,超级App是一个数字内容资产的发布管理平台,而平台上的商家/企业合作伙伴,则是内容的“出版商”,他们负责制作、出版自己的数字内容,而超级App的拥有者,则具有对这些出版内容的发行权。在这一点上,我们的技术和Gartner所提到的“Publication mechanism for miniapps ecosystem”是一致的。

在内容的消费侧,超级App向它的消费者用户,提供了对上述数字内容资产的发现机制,例如搜索引擎、推荐算法、陈列与排行等等。如果我们把超级App理解成一个虚拟购物中心的话,那么进驻其中的商家就是生产与供给自己的数字化内容,而超级App则提供了“购物中心”门口的关于这些商品的广告陈列与展示,以及找到这些商家店铺的“导航”。

在数字化内容资产的视角下看,我们进一步认为,超级App里面的这些miniapps/小程序(代码化的数字服务、业务场景),应该涉及四种权益:

出版权。即这些内容,往往涉及具体的业务逻辑和知识产权,属于谁 发行权,或者叫分发权。即这些内容的上下架的管控权力,属于谁 流动权。即这些内容在用户之间的转发分享,在超级App与其他App之间的传播分享 使用权。即用户利用这些内容的授权平台化的模式下,往往涉及多方参与。并不是所有的权益都由一方垄断。超级App显然是分离和统一这些权益的关键载体。对于使用互联网公共小程序平台、成为他人生态一员的企业来说,上述的权益归属是怎样的?在数字化时代,企业又应该如何重新建立与掌握属于自己的权益呢?

拥有超级App,就拥有数字生态,拥有对其中生态成员所“上架”的内容的生杀予夺大权。过去以来,只有互联网巨头们具备(1)支撑超级App的底层技术。(2)运营数字生态的能力。(3)流量优势。

但对于大部分的垂直行业企业而言,所谓“流量”、“海量用户”的指标并不适用。

是不是一般企业就没有资格去构建自己的“超级”App呢?

首先,怎样才算是“超级”?如果你的理解是拥有巨大用户流量的互联网App才能有资格称为超级App,则我们不能同意这个说法。我们认为达到“超级”,需要符合这样一些特征:

App能突破企业边界,里面的内容并不见得是你的IT开发提供的,更主要的可能来自于合作伙伴甚至任何开发者。你能借力他人,协同服务用户 App能形成自己的技术生态,提供一定的技术接口、规范、标准,让任何组织与个人可以基于它们来开发内容。这好比苹果应用商店与它的数以百万计App开发者的关系 App能支撑大量的第三方功能、内容。让一个软件能支持一定的“插件”,借力第三方来扩充自己的能力、提升自己的价值,这并不是难事(稍微设计好一点的传统企业软件也都能具备这样的技术),难的地方是,你的App能“无上限”的支持这样的“插件”的数量,它能解决你与你的插件提供者之间的信任问题、安全问题、隐私保护问题、管理问题。这方面的Scability(规模化能力),是决定你的App是否“超级”的重要指标我们相信,上述特征,是数字化时代任何企业都需要的。任何进行数字化转型的企业,都需要解决开放与安全可控的平衡问题。因为数字化意味着连接,连接建立在开放的基础上,而开放的先决条件是安全可控。超级App这种形态,是集中与分散、管控与开放的统一。

超级App的软件形态,是普通企业可以拥有和利用的,对其平台化的运营能力,则是可以在技术平台的支撑下构建的。打造企业自己的超级App,就是打造企业自己的数字化平台、自己的数字化生态,只不过通过App让这些东西可感知、切实可用。

标题就是本次香港金融科技周的一个圆桌论坛。

数字钱包,在Web 2.0世界已经开始演变成互联网的“基建”。开始的时候它是电子商务、线上消费的基础设施,再接下来它也成为了很多地区线下消费的标配设施。在全球不少经济相对落后、银行覆盖率低的地区,移动端数字钱包甚至替代了银行,让所谓unbanked(没有银行账户、无法获得银行服务)的群体获得金融服务,实现Financial Inclusion(金融普惠)。在Web 3.0世界,数字钱包可以说是数字世界的“基石”,它就是互联网的一部分。互联网用户要获得网上的数字服务,不再是访问某个网站、某个App并进行登录认证,提交信息向其校验自己,而是动态-数字内容(代码,也许就是上述的miniapp),然后通过数字钱包向其授权对自己部分数据的使用(以便其提供服务)。

无论在Web 2.0还是Web 3.0世界,数字钱包都是最重要的连接工具,它一边连接着消费者,另一边连接着提供线上线下商品与服务的商家,可以说天然具备多边平台、生态化这两个特征,发展为超级App是顺理成章的。

圆桌论坛的讨论,有以下的一些来自论坛嘉宾的点(对于起步很早的国内市场而言,并没有什么新鲜之处)。

数字钱包以超级App形态出现,将围绕browsing(浏览)、consumption(消费)、lending(借贷)、collection(追缴)的循环而进行。超级App聚合了大量商家自行提供的内容(例如小程序化的产品与服务),并通过向消费者提供内容的发现机制(陈列、排行、搜索、推荐、转发分享),让其浏览和通过数字钱包进行安全便利的支付,支付时平台提供必要的授信让消费者获得信贷,此后超级App背后的平台,核心解决的就是风控、减低坏账的问题。

超级App有助于跟踪消费者digital footprint(数字化足迹) 。这可能是一个飞轮效应,App中提供的内容越丰富,使用者的使用频繁度越高,平台对用户的了解越多。

评估用户的行为、偏好和风险 - 这背后围绕的核心应用产品是Credit(信用) 。也就是建立与利用对用户的征信的数据手段。

高利率、高通胀的环境下,市场对BNPL(Buy Now Pay Later - 先买后付)产生诉求。这个就是建立在授信与风控基础上的“零元购”吧。海外市场BNPL风行,包括在香港市场,涉及BNPL类平台对消费者的理性消费的引导问题,监管的介入是必然的趋势。

超级App在Embedded Finance(嵌入式金融)、Embedded Insurance(嵌入式保险)、Embedded Saving(嵌入式储蓄)的应用。嵌入式金融,在未来十年的市场规模预测是7万亿美元。谁嵌谁?数字钱包作为超级App,把生态合作伙伴的消费场景嵌入进来从而发挥自己的支付作用,固然是一种。但金融机构自身作为非金融平台的合作伙伴,把自己的金融服务嵌入到对方的超级App中,也是一种。嵌入,就是你中有我,我中有你。

国外的数字钱包+超级App,旅程刚刚开始不久。

在香港金融科技周一个座谈“FinTech’s Next Frontier”中,硅谷著名投资机构AndreessenHorowitz的合伙人Alex Rampell提出,与科技创新相比,金融服务待优化的空间很大,金融服务效率和用户体验可以说远远落后于技术的能力。一个例子,相隔几千公里的两个人互相发图片,瞬间可达。什么时候金融服务能做到汇款像发照片一样的效率?这中间的链路上所涉及的合规、风控、反洗钱、支付各环节的优化,还是非常漫长。另一个例子,iPhone上每个App首次运行时要告知用户需访问什么数据、能否获得授权,获准后再提供服务。对于申请贷款、开立账户的用户,什么时候可以实现类似的机制,反客为主,由金融服务向用户请求其设备上的数据访问权和使用权然后实时(自动化)核准和审批?

FinTech的前沿,可能永远是在追赶技术的进步吧 - 技术所到之处,就是金融服务搭乘和利用之处。

以超级App为例,它的优势是:在网站式内容和App之间找到融合,在集中统一与分布模式之间建立平衡,让业务的信息化开发变成“可交互的动态数字内容”发布,围绕数字化内容资产的出版、发行、流转、使用权益促进你中有我、我中有你的嵌入式金融服务,支持海量的并发内容生产,支持海量的内容生态运营。传统金融机构是否是时候考虑通过这样的技术去建立自己的数字生态,而不仅是成为他人生态的参与者?

版权声明:本文内容由网络用户投稿,版权归原作者所有,本站不拥有其著作权,亦不承担相应法律责任。如果您发现本站中有涉嫌抄袭或描述失实的内容,请联系我们jiasou666@gmail.com 处理,核实后本网站将在24小时内删除侵权内容。

发表评论

暂时没有评论,来抢沙发吧~